Trái phiếu iBond

Đầu tư an toàn, cuộc sống an nhàn

iBond là sản phẩm trái phiếu của những doanh nghiệp hàng đầu Việt Nam, được TCBS thiết kế dành riêng cho khách hàng cá nhân có nhu cầu tăng trưởng vốn gốc đều đặn trong dài hạn và nhiều giải pháp thanh khoản linh hoạt.

Vì sao nên lựa chọn trái phiếu iBond để đầu tư?

An toàn

TCBS luôn đặt sự an toàn trong các sản phẩm trái phiếu gửi tới khách hàng lên hàng đầu, các trái phiếu của các doanh nghiệp đã được trải qua sự thẩm định chặt chẽ, khắt khe bởi TCB và TCBS.

Các tổ chức phát hành trái phiếu do TCBS phân phối đều là các tổ chức doanh nghiệp uy tin, có hoạt động sản xuất kinh doanh được công bố thông tin minh bạch, công khai và rõ ràng.

Phần lớn các trái phiếu tại TCBS đều có tài sản đảm bảo hoặc có bảo lãnh thanh toán từ Ngân hàng Techcombank.

Lợi nhuận cao

Lợi nhuận trái phiếu tại TCBS lên tới 14.5%/năm.

Lợi tức (Coupon) trái phiếu được trả định kỳ 3 tháng hoặc 6 tháng/ lần, giúp khách hàng có dòng tiền đều đặn và có thể sinh lời kép trên số tiền lãi định kỳ nhận được.

Tiện ích đầu tư

Tham gia đơn giản, giao dịch ngay tại nhà với vốn chỉ từ 1 triệu VND.

Đầu tư trái phiếu iBond tại TCBS hoàn toàn online trên hệ thống TCInvest với đầy đủ thông tin về trái phiếu cũng như Tổ chức phát hành.

Thanh khoản linh hoạt

Khi mua trái phiếu iBond khách hàng có thể lựa chọn đăng ký dịch vụ môi giới bán trái phiếu với trái phiếu iBond Pro hoặc sử dụng dịch vụ iConnect để bán trái phiếu dễ dàng mà vẫn duy trì lợi suất đầu tư tốt.

Trái phiếu iBond còn có thể cầm cố để vay tại Techcombank trong trường hợp khách hàng cần tiền nhưng chưa muốn bán trái phiếu.

Lưu ý: Đầu tư vào cổ phiếu, trái phiếu và chứng chỉ quỹ là đầu tư có rủi ro và lợi nhuận không được đảm bảo. Đây không phải là sản phẩm tiền gửi tiết kiệm tại ngân hàng. Quý nhà đầu tư cần tham khảo kỹ các tài liệu sản phẩm và hợp đồng để hiểu rõ về các rủi ro trước khi quyết định tham gia.

Tại sao nên lựa chọn Techcom Securities là nơi để đầu tư trái phiếu?

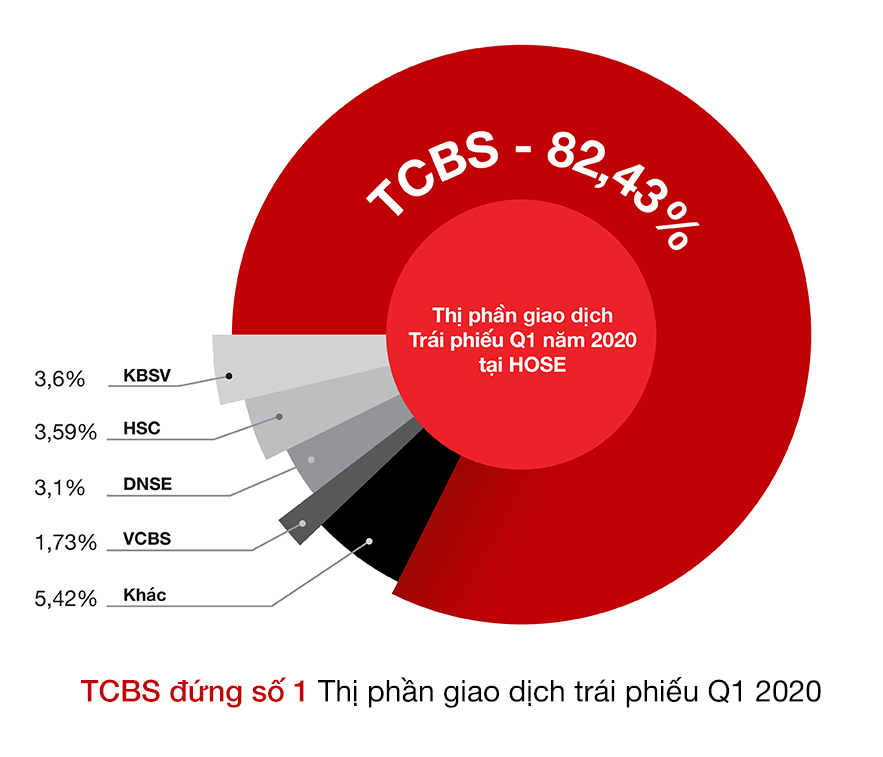

TCBS là công ty duy nhất trên thị trường 6 năm liền giữ vững vị trí Top 1 thị phần giao dịch trái phiếu.

Là nhà tư vấn phát hành trái phiếu số 1 Việt Nam, TCBS hiểu và mang đến các sản phẩm trái phiếu chất lượng và phù hợp với khách hàng cá nhân.

Khách hàng đầu tư iBond

Khối lượng iBond được phân phối trong năm 2024

Tốc độ tăng trưởng doanh số bán năm 2024

Thị phần môi giới trái phiếu trên Hose

Số lượng Khách giao dịch trên iConnect năm 2024

Tiền trái tức và gốc được thanh toán cho Khách hàng năm 2024

Các gói sản phẩm Trái phiếu theo nhu cầu đầu tư

Tích lũy bền vững

Dành cho các khách hàng đầu tư dài hạn, lựa chọn các trái phiếu an toàn có lãi suất hấp dẫn nhất và giữ đến đáo hạn. Gồm các mã trái phiếu iBond Prix trên 12 tháng.

Dòng tiền định sẵn

Dành cho khách hàng đầu tư ngắn hạn, mong muốn chủ động được dòng tiền phù hợp với kế hoạch chi tiêu cá nhân. Gồm các mã trái phiếu iBondPro90-XXX, iBondPro180-XXX, iBondPro360-XXX, trong đó XXX là mã trái phiếu khách hàng đang đầu tư.

Đầu tư linh hoạt

Dành cho khách hàng năng động, mong muốn mua trái phiếu có thể linh hoạt mua đi bán lại dễ dàng bất kỳ lúc nào. Gồm các mã trái phiếu iBond Prix được hỗ trợ dịch vụ môi giới bán lại trước hạn qua hệ thống iConnect.

Trải nghiệm luồng đầu tư iBond

Minh họa dòng tiền, Trái tức sinh lời rõ ràng và dễ hiểu

Demo bán lại trái phiếu trên iConnect

Hiển thị bảng minh họa thời gian nắm giữ (điều chỉnh được theo lãi suất người mua)

Gợi ý lãi suất khuyến nghị của TCBS

Thống kê lịch sử giao dịch trái phiến trên iConnect

Sẵn sàng để đầu tư trái phiếu iBond

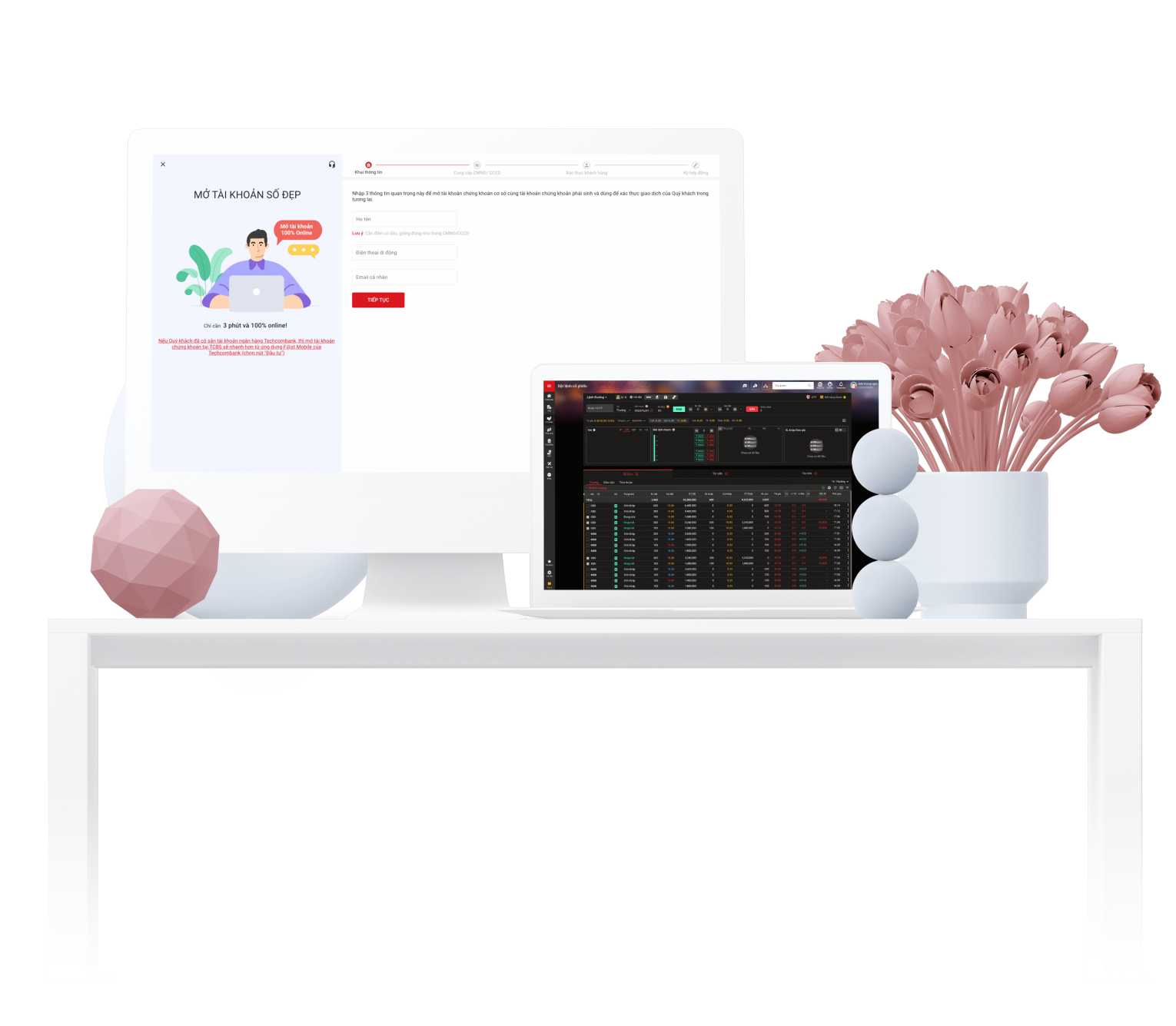

Bước 1: Mở tài khoản trực tuyến chỉ 3 phút

Khách hàng có thể mở Tài khoản Chứng khoán online qua website https://tcinvest.tcbs.com.vn/

Bước 2: Đặt lệnh giao dịch Online

Quý khách chọn mục Đặt lệnh trái phiếu, rồi chọn mã trái phiếu để đặt mua hoặc chọn mục Thoả thuận trái phiếu và làm theo hướng dẫn